Dai minimi del 2009 i mercati americani, a seguire tutti gli altri, sono saliti in maniera praticamente ininterrotta fatto salvo per qualche breve ritracciamento.

In queste situazioni i violenti ribassi, che prima o poi arriveranno, fanno particolarmente male in quanto dai grafici è impossibile capire tempestivamente il loro arrivo. Ecco perchè tutti ricordano con particolare “dolore” i ribassi del 2000 e del 2008. Si veniva da rialzi pluriennali e tutti pensavono che il mercato potesse solo salire. Quando ci si è accorti che non si trattava del solito ritracciamento era ormai troppo tardi.

Voglio, quindi, in questo articolo analizzare alcuni degli indicatori di sentiment più importanti che potrebbero aiutarci a capire cosa ci aspetta nel futuro immediato.

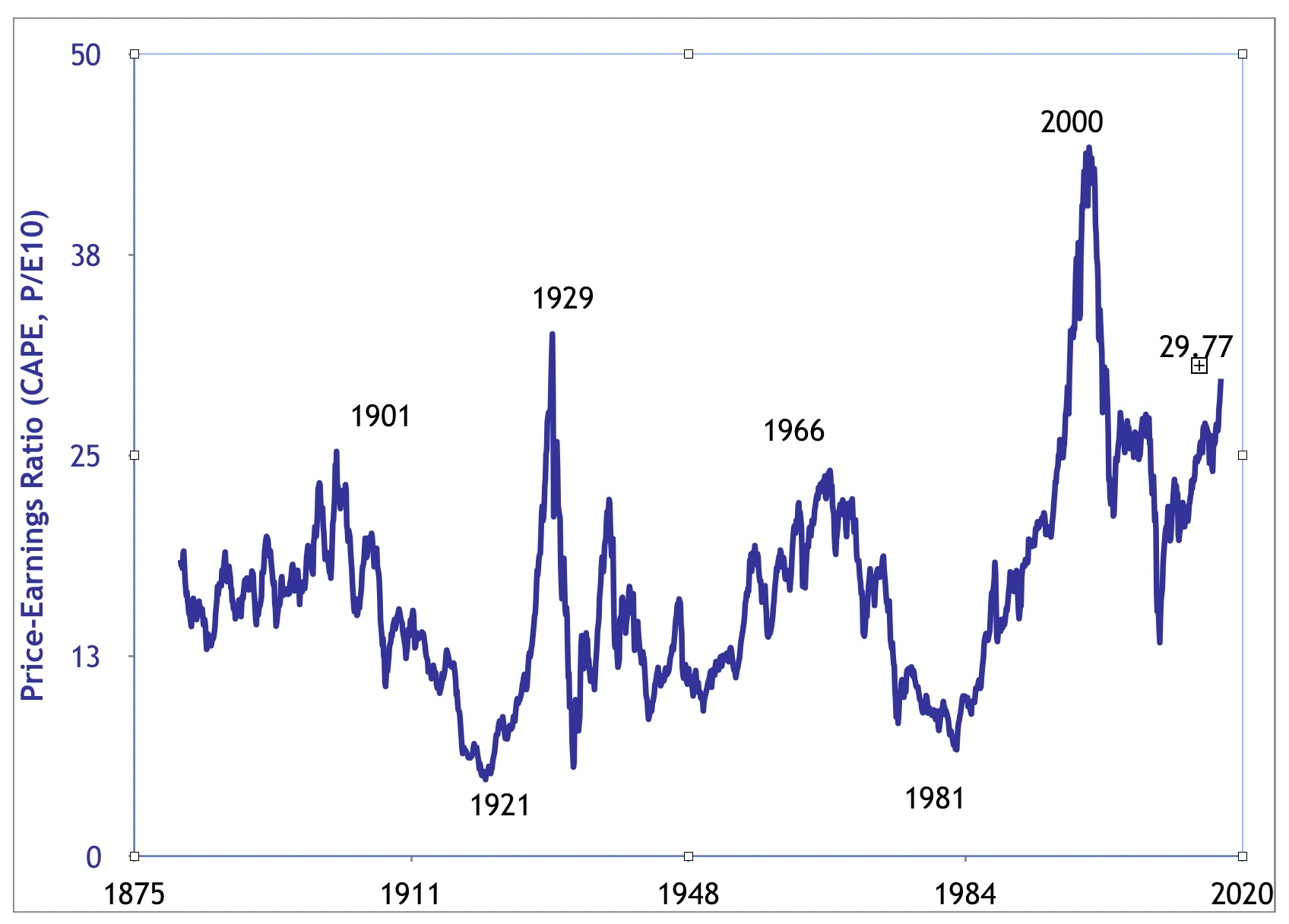

Il P/E ratio di Shiller

Il tradizionale parametro P/E esprime il rapporto tra quotazioni di un titolo o di un indice e utile per azione del singolo titolo o utile medio delle società rappresentate nel paniere dell’indice.

Il rapporto P/E è il prezzo di mercato per azione diviso il dividendo annuale per azione. Ad esempio, se un titolo è scambiato a 15 per azione e l’azienda ha un guadagno annuale di 1 per azione, il titolo ha un rapporto P/E di 15. Se avete acquistato un’azione per 15, nel corso dei prossimi 15 anni si ottengono i soldi indietro i soldi investiti e ancora si possiede il titolo.

Nel caso del P/E di Shiller l’utile è rappresentato non dai risultati relativi all’ultimo bilancio, ma dalla media degli utili a 10 anni.

La media storica del P/E è intorno a 16.7, sebbene le sue oscillazioni siano molto ampie.

Il P/E storico sui mercati americani è mostrato nel grafico seguente.

Notiamo subito come questo indicatore non è infallibile (i.e. non può essere usato come strumento di trading), ma valori troppo elevati devono mettere in guardia da possibili tracolli dei mercati.

Attualmente il P/E quota in area 29.8 con una sopravvalutazione rispetto alla media storica di circa l’80%. Da notare come tali valori del P/E sono stati raggiunti solo nel 1929 e nel 2000.

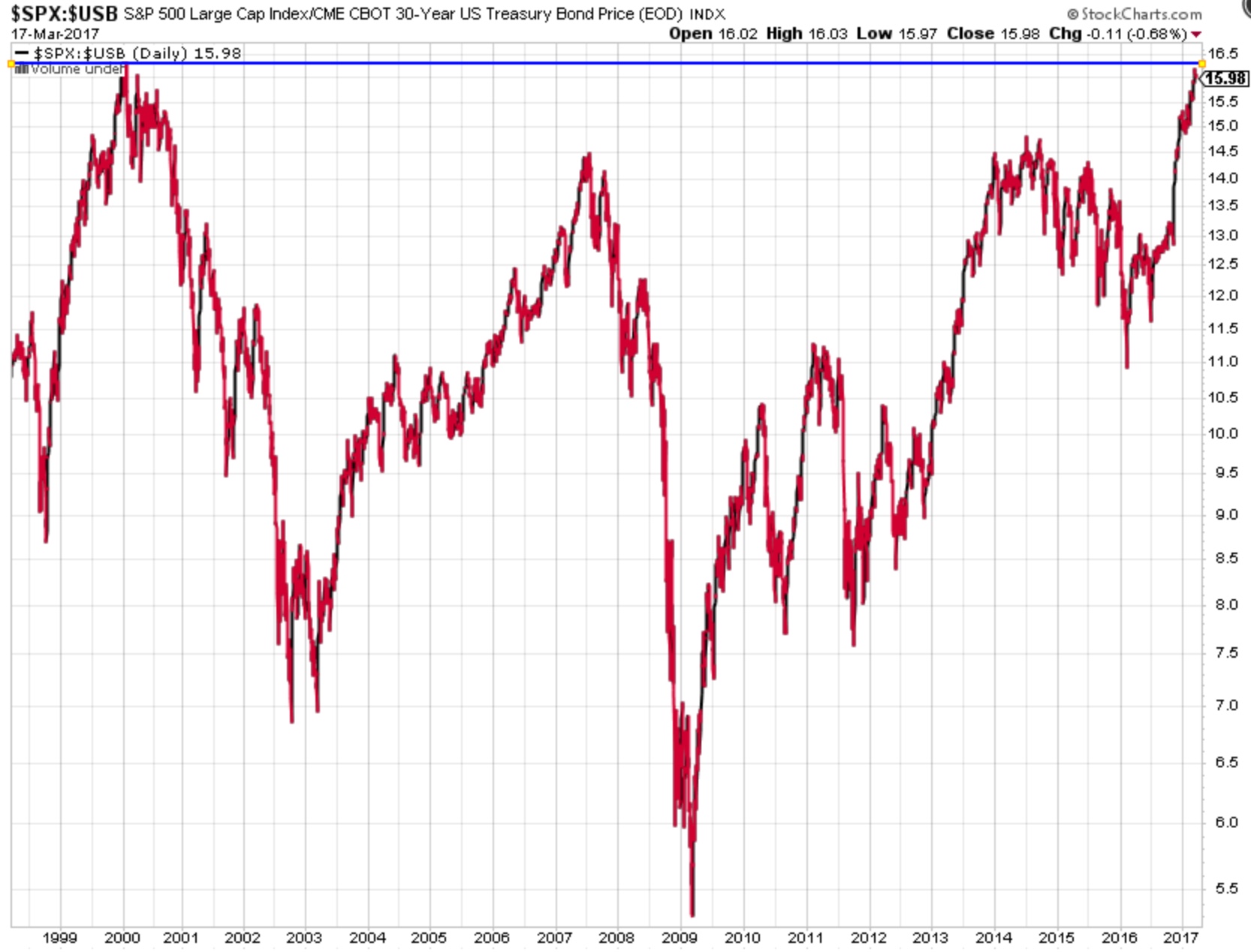

Rapporto tra la quotazione del S&P500 e i Treasury Bonds

Un’interessante variabile che può essere utilizzata per capire lo stato di salute del mercato è il rapporto tra la quotazione dell’S&P500 e quella dei buoni trentennali del tesoro americano.

Dal grafico seguente si vede come allo stato attuale siamo su livelli mai raggiunti dai massimi del 2000. E’ altresì interessante notare come valori molto elevati di questo rapporto erano stati raggiunti prima del tracollo del 2009 e del repentino rintracciamento del 2015.

Il Goldman Sachs Financial Condition Index (GSFCI)

Come dice il nome, il GSFCI esprime lo stato di salute del settore finanziario americano.

Storicamente questo indice e l’S&P500 vanno a braccetto con piccole oscillazioni.

Dopo le elezioni americane, però, si è verificata una situazione nuova. I due indici, infatti, hanno preso strade divergenti: l’S&P500 (espressione delle attese) ha accelerato al rialzo; il GSFCI (espressione della realtà) ha dapprima ritracciato e successivamente ripreso la strada del rialzo.

Tuttavia la forbice tra i due indici è rimasta molto ampia e a questo punto ci sono due scenario davanti a noi:

- il GSFCI accelerare al rialzo a seguito di un fortissimo miglioramento della “realtà”;

- l’S&P500 inizia una fase ribassista che lo riporterà a contatto con il GSFCI.

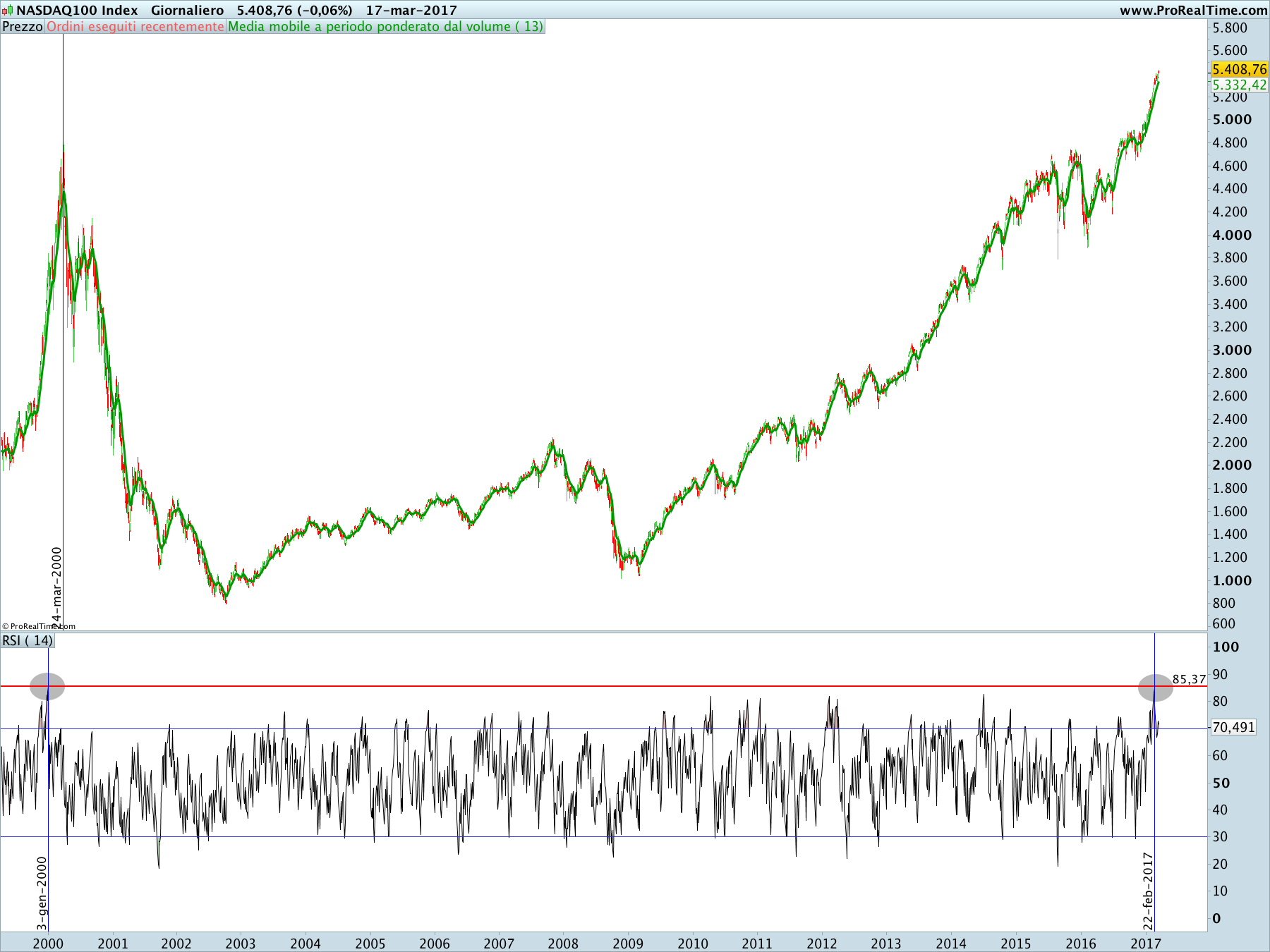

Livello di ipercomprato sul NASDAQ100

Come si vede dal grafico seguente l’RSI ha raggiunto livelli di ipercomprato che non si vedevano dal 2000.

Ciò non vuol dire che il massimo è stato fatto o che a brevissimo i mercati precipiteranno. Anche nel 2000, infatti, il livello eccezionale di ipercomprato fu raggiunto il 3 Gennaio, mentre il massimo il 24 Marzo.

Questo evento molto raro, quindi, deve essere visto come un campanello di allarme e non come un’indicazione di trading.

Conclusioni

Tutti gli indicatori discussi in precedenza concordano nel metterci in allarme per eventuali ribassi in arrivo.

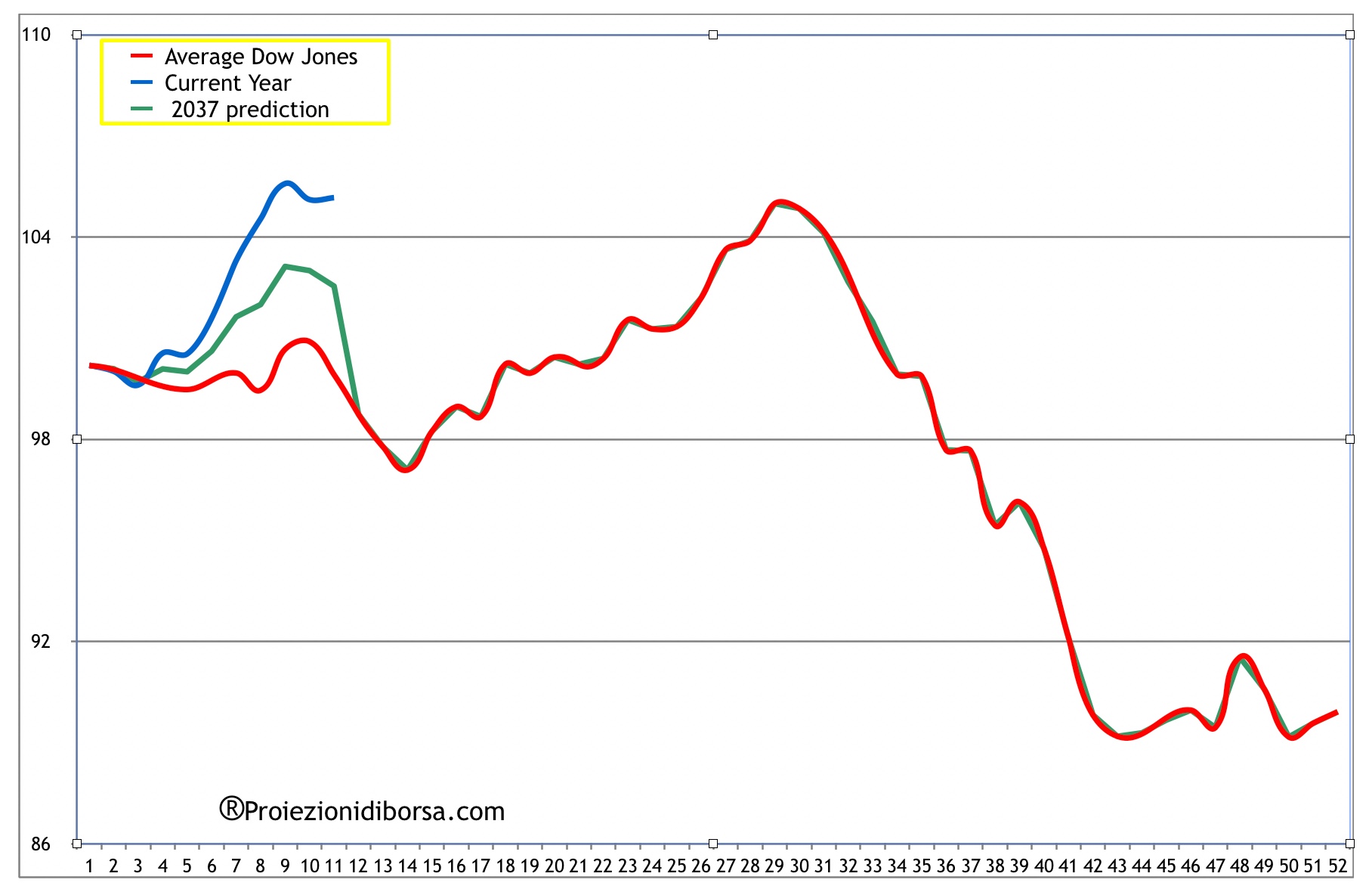

D’altra parte le serie storiche ci hanno portato a costruire il frattale con l’andamento atteso per il 2017 riportato qui di seguito.

Sebbene saranno i prezzi a dettare la direzione, anche il frattale prevede (inizio tra Luglio/Agosto) un massimo tra qualche mese seguito successivamente da un forte e violento ribasso.